86家企业竞跑、总产能超800GW,大厂、新秀狂“卷”电池片

|

8月下旬,四川宜宾。暑气未消,天气依然闷热。

高新技术产业园区的工地上,一派繁忙。这里是四川和光同程光伏科技有限公司(下称“和光同程”)的32GW太阳能电池项目工程建设现场,工人正在紧张地赶工期——按照计划,一期16GW项目将在8月底通电并开始设备搬入,到9月要建成投产。

作为整个项目的操盘者,和光同程创始人谢毅此时该是既高兴又焦虑的。高兴的是,项目推进神速,辞职创业至今才仅仅5个月;焦虑的是,整个行业电池片竞争已白热化,和光同程一降生,将不得不面对一场又一场硬仗。

当下的电池片领域,正迎来前所未有的扩产潮,内卷程度超乎想象。

笔者统计发现,仅7月底到8月中旬的20天内,就有协鑫集成芜湖10GW高效TOPcon电池片项目(7月28日)、天合光能青海5GW 210+N型i-TOPCon高效电池项目(8月1日)、华东重机徐州沛县10GW电池片项目(8月8日)、新霖飞集团10GW高效N型TOPCon电池项目(8月16日)等相继投产。

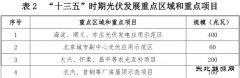

公开资料显示,目前涉足电池片的厂商已达86家,2023年落地总产能将达到1151.4GW,拟建设的电池片总产能将达801.9GW,行业火热程度由此可见,赛道之拥挤史上罕见。

各方争相布局电池片背后,是当前光伏行业正处于P型电池向N型电池“换档”升级的关键期。行业巨头希望通过扩产来保持市占率优势,新势力则将电池片视为弯道超车的唯一机会,不遗余力的压下重注。

谁掌握了电池片,谁就握住了行业发展的脉搏。在这一决定命运的赛点时刻,电池片的市场格局正在发生巨变。

1

卷到极致的电池片

4个月前,谢毅的突然离职在光伏行业引起震动。

生于1984年的他,早在2013年就负责了通威股份对赛维合肥工厂的收购。这场收购历经218轮竞拍,最终以8.7亿元的高价成交。借助赛维合肥工厂的电池生产线,通威很快就坐上了“光伏电池全球第一”的位置。

2019年,35岁的谢毅正式担任通威股份董事长。在他担任通威一把手的五年间,通威营收蹿升至1424亿元的历史高位,净利润也一路翻了近十倍。

令人意外的是,今年3月他辞去了董事长职务,挥一挥衣袖告别通威,转身创办了和光同程,一家专注于电池片制造的新公司。

和光同程电池片规划产能高达32GW,主打技术为今年大热的N型TOPCon。其中一期项目16GW,于2023年4月开工建设,9月建成投产;二期项目计划在今年10月或11月开工,于2024年5月建成投产。和光同程规划,2024-2026年产能要达到50-60GW。

谢毅的选择颇令人玩味。放弃434万的年薪和通威这棵大树出来创业,瞄准了在行业中最没存在感的电池片环节,他一定是看到了不一样的机会。

实际上,电池片环节也是目前最卷的环节。电池片在整个光伏产业链中性价比最低,是最“吃力不讨好”的一环,行业戏称是“夹心饼干”。

首先,其毛利率在产业链中是最低的。

电池片环节因为集中度低,其价格与上游是脱钩的。当硅料、硅片价格上涨时,电池片价格不一定会涨。但同时,电池片的价格又受到下游组件及电站需求的制约。这就使得电池片在产业链价格波动时,极容易成为上下游利润挤压的“炮灰”。一个例证是,2021年硅料涨价背景下,龙头企业爱旭股份的电池片毛利率只有5.43%。

另一方面,光伏电池属于技术密集型和资本密集型产业,技术迭代快、设备投入重,还要承担技术路线的风险。这就对企业的资金实力和技术能力提出了较高要求,那些资金实力弱、量产效率低、不具备技术成本优势的企业很容易被淘汰。

从上述两点来说,电池片实在不能说是一门好生意。但创业明星和各路资本为何都在上面押下重注?

答案是,电池片是光伏制造的核心环节,其光电转换率及发电性能,直接决定了光伏发电项目的整体发电水平和盈利能力。

2

电池片的“胜负手”机会

电池片环节关键技术领域的突破,可能会导致整个光伏产业格局出现颠覆性变化。最典型的例子,是隆基靠自主研发的PERC电池技术,实现了从硅片厂商向一线一体化龙头的晋级。

2014年以前,隆基的业务还主要聚焦于上游拉晶、硅片。2014年收购浙江乐叶光伏科技有限公司85%股权后,隆基开始向中游电池片制造端进军,并且宣布采用当时最新的PERC技术路线。

彼时,行业主流还是铝背场技术,量产效率停留在18%,而PERC技术将晶硅电池的效率天花板一举提升至24%。作为最早在国内实现PERC技术大规模应用的企业,隆基的产品以高功率、低光衰等优势,迅速攻占市场。到2020年,隆基登上全球光伏组件出货量第一的宝座。

如今,PERC技术量产效率已超过23%,接近24.5%的效率极限,行业又到了技术更迭的关键时刻。理论效率更高的N型技术,让人们看到了新的希望。

面对由P型电池向N型电池技术迭代的关键期,许多企业都摩拳擦掌,抓住机会或许就能复制隆基当年的成功,这想一想就让人激动的机会窗口,谁不想试一试搏一把呢?

目前N型技术主要有三大路线:TOPCon、HJT和XBC。三者中,TOPCon以28%的理论转换效率,且设备能与PERC兼容而最受行业欢迎,其规模也最大。据统计,目前布局TOPCon产线的企业有56家,产能规划达到894.5GW,晶科、晶澳、天合、通威、钧达等一线主流厂商都在这一路线发力。

如果说TOPCon是产业化最快的技术路线,那么HJT则代表着未来的发展趋势。它以工艺流程短、转换效率高、低衰减而被一些企业看好。

HJT的叠层转换效率可超30%,其工艺流程只需四个环节,远少于PERC(10个)和TOPCON(12-13个),从而具有很大的降本空间,因而HJT被视为可能改变行业生态的革命性技术。

HJT最被后起之秀和跨界新势力看好,代表企业有华晟新能源、金刚光伏、三五互联等。相对TOPCON来说,HJT技术尚不成熟,还有很多关键问题需要公关突破。据统计,目前布局HJT的企业有24家,规划产能为112GW。

与前两个技术路线相比,XBC技术则代表着更高的技术门槛。

XBC的电极都在背面,正面没有栅线,因而入射光效率高。但同时交叉指式排布,提高了设计难度和精度。这一路线目前仅有少数龙头企业布局,隆基绿能的HPBC技术、爱旭股份(SH:600732)的ABC技术均属于XBC技术路线。转换效率方面,爱旭N型ABC 210版型组件的效率在22.8-23.5%之间,隆基HPBC组件的效率约在22.5%-23.2%。

三大技术路线竞速下,N型全面替代P型已呈必然之势,几乎所有头部厂家都在加速转型N型。据中国光伏行业协会预计,2023年N型产品市场占比将超20%,2025年将超50%。

更乐观者有之。如晶科能源副总裁钱晶就预测:今年N型产品市占率可以达到30%,随着项目落地的增多,2024年市占率达到60%也是可期的。

3

“老厂”与“新秀”的角逐

面对N型替代P型的绝佳窗口期,一体化龙头与行业新秀都在加快布局,他们的竞争对手不仅是同行,更是开始倒计时的时间。

笔者注意到,今年以来晶科能源、天合光能、晶澳科技、隆基、阿特斯这些一体化龙头抛出的电池扩产计划,新增产能大多都达到20GW-30GW规模,而隆基绿能更是达到60GW。

为满足产能扩建所需巨额资金,他们多选择在一级市场增发股票或发行可转债。据《证券日报》不完全统计,今年上半年各大光伏上市公司抛出的增发计划中,共计有309亿元投入了电池片环节。

与此同时,新势力也在加快N型电池片布局。

除了和光同程建设的32GW电池片项目,同样聚焦TOPCon路线的一道新能也宣布,到2023年底,将建成30GW高效电池和30GW高效组件产能,其中N型电池和组件将超过三分之二。为此,一道今年已进行了两轮融资,吸引了金融街资本、华兴新经济基金、电投产业基金、中电中金等实力机构入股。

专注于HJT电池、组件的华晟新能源,今年也进行了B轮及B+轮融资,融资金额合计超过24亿元。目前,华晟新能源已建成投产8.1GW的HJT电池与组件产能,产能规模位居全球首位。华晟规划,2023年要实现10GW项目满产,同时还有14GW的产能在建设或产能爬坡中。

对大厂与新秀们来说,布局N型电池的推动力并不相同。

对大厂来说,布局N型电池技术是守住行业地位的关键一环,一旦失守将如那些曾经的巨头们一般会被替换掉。对行业新秀来说,布局N型电池片是实现后来居上、弯道超车的唯一机会,这个机会不抓住,可能就再不会有出头的机会。

随着大厂与新秀们的强力猛攻,压力给到了专业化的电池片龙头——他们占据行业半壁江山的局面即将被打破。

据Infolink发布的全球电池片出货排行显示,2022年全球电池片出货排名前五的公司都是专业电池片厂商,分别为通威股份、爱旭股份、润阳股份、中润光能和钧达股份(SZ:002865)。前五名厂家总出货量达到117GW,占到整个市场总量的41%。

但是到2023年,五家专业厂商产能行业占比或将收缩到24%-26%;而隆基、晶澳、晶科、天合、阿特斯、一道、正泰七家一体化龙头则以合计446GW规模、近四成的占比,成为太阳能电池片行业势力最强的一方。

可以预见,从2023年起无论出货排行还是市占率优势,专业电池片厂商都将让位于一体化龙头企业。

这对于专业化电池厂商可不是个好消息。面对市场空间的被挤压,心知肚明的专业化电池片厂商早已开始了一体化转型。

如曾经PERC电池出货全球第一的爱旭股份,早在2022年就入股了上游硅料制造商青海丽豪、硅片制造商高景太阳能;今年又宣布,投入600亿元在义乌、珠海、济南等地建设组件产能。

在各方角逐电池片热潮下,产能规模正在以惊人的速度提升。公开资料显示,目前涉足电池片的厂商已达86家,2023年落地总产能将达到1151.4GW,拟建设的电池片总产能将达801.9GW。产能过剩问题正如山般压过来。这是一场只会有少数赢家的生死战,留给所有玩家的“时间窗口期”都不太长了。

(编辑:韩语) |

大庆油田积极建设集团

大庆油田积极建设集团