2023光伏溃败,缩水2万亿,2024投资逻辑将改变?

|

如果用一个词概括2023年的光伏产业,那就是“大变天”。

所有人都关注到的是,A股光伏板块从1月末一路震荡下行,光伏ETF跌幅接近40%,包揽年度跌幅最大ETF。

简单来说,如果你年初用100万元抄底光伏,并持有至今,那现在估计就只剩60万了。

目前,不少光伏公司跌幅已超过50%,甚至超过70%。据统计,相比2022年6月底,目前光伏企业总市值已“蒸发”2.02万亿元,降幅46.17%。

截至12月6日收盘,曾经的17家光伏千亿市值巨头市值合计较巅峰时刻减少2.08万亿元,降幅达63.04%。

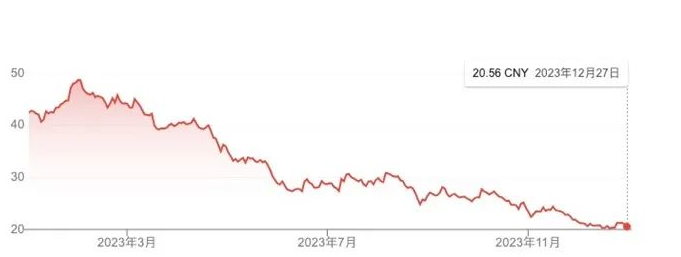

以在A股一直被称作“光伏茅台”的隆基绿能为例,今年以来,隆基绿能的股价跌跌不休,由今年初49元高点跌到现在的20元左右,跌幅近58%,缩水了2100多亿。

2022年IPO募资百亿的晶科能源也回吐上市后全部涨幅,在近期创下历史最低价。

图说:隆基绿能股价图

虽然如此,但不少人还是为光伏“喊冤”,明明今年光伏装机增速显著。

数据显示,今年光伏制造端产量同比增长超70%。光伏新增装机量达到142.6吉瓦,同比增长了145%,光伏制造端总产值达到1.3万亿人民币,这三个数据均创下历史新高。

特别是从新增发电装机来看,超过一半均由光伏发电实现。集中式装机量达61.8吉瓦,占比约48%,而分布式装机中,户用和工商业分别约33吉瓦和34吉瓦,各占到总新增装机量的四分之一,说明无论是分布式还是集中式,需求都在爆发性增长。

然而,在2023光伏这张漂亮的成绩单背后,为什么光伏企业股价还是持续下跌?

01

2023上半年:企业利润下降却纷纷扩产

行业新增装机的快速增长,驱动着过去两年A股光伏公司业绩大幅增长——从硅料、硅片、电池片到组件,以及逆变器、玻璃、胶膜等辅材公司,光伏企业净利润几乎集体飘红。

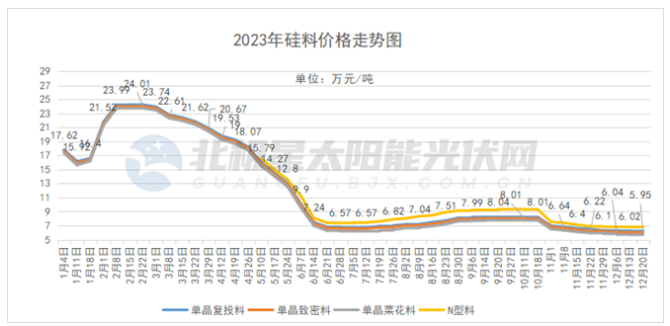

尤其是硅料,2020年4季度抢装导致硅料需求大幅增加,新增产能投产缓慢,硅料价格持续上涨,涨幅最高达428.82%,因此光伏上游硅料企业利润极速上升。

但从2022年11月开始,硅料价格下跌,到今年6月,跌幅近80%,直到今年年底,一直徘徊在60元/kg附近。市场从原来的拥硅为王到谈硅色变。

此外,同为上游的硅片也紧密跟随着硅料的价格走势。12月26日,隆基绿能宣布再次下调硅片价格,M10硅片150μm厚度(182/247mm)价格为2.2元/片,较9月降幅达29%。

图说:单晶182硅片价格趋势

硅料领跌的背后反映了光伏市场供需失衡和产能过剩。由此,光伏股票也开始呈下行趋势。

然而,光伏巨头们却纷纷开启了“军备竞赛”。无论是硅料、硅片、电池片和组件环节企业,还是跨界而来的新玩家都在大举的扩产。

今年5月份,晶科能源宣布投资560亿元扩产,6月初,隆基绿能125亿元扩产,通威股份105亿元扩产,晶澳科技60亿元扩产,最少的天合光能也有50亿元扩产。

据北极星太阳能光伏网统计,2023年1-6月,硅料扩产规模达76万吨、硅片/硅棒/切片达442GW,电池、组件达1100.6GW,扩产金额超千亿。

根据第三方机构调研预测数据,2023年硅料环节产能为210万吨(约869GW),较2022年增长了69%;2023年硅片环节产能为962GW,较2022年增长了61%;2023年电池环节产能为1247GW,较2022年增长了111%;2023年组件环节产能为1173GW,较2022年的663GW,增长了77%。

对于扩产原因,光伏企业们都表示,全球能源转型加速,基于对于未来市场增长空间的信心,企业有必要去加注行业的投资。

02

2023下半年:光伏产业全线“崩溃”

在2023上半年上游硅料硅片价格率先崩盘后,下半年中游的电池片与组件厂商先享受了短暂成本压力释放的红利,随后也同样进入下跌趋势,进入产能过剩而导致价格崩盘的陷阱。

图说:光伏产业链各环节盈利处于较低区间

电池片环节,随着市场PERC电池逼近效率的极限,N型电池片迎来了快速发展期。今年前三季度电池片出现结构性紧缺,主打TOPCon技术的晶科等企业在前三季度扩产,业绩暴涨。

但是,由于电池片扩产只需9个月,在三季度后就开始出现电池片库存增加的问题,过剩的形式越发凸显,价格开始下跌。

P型产线更是严峻,由于处于光伏技术转型期,大量产线关停,二三线企业由于接单困难和成本问题,大多处于半停产状态。

图说:近期电池片价格

组件环节,价格也因产能过剩而持续下跌。

据公开资料,2023年11月的光伏组件招中标市场,约34GW光伏组件采购项目定标,均价为1.098元/W。相较于年初1.8元/瓦-1.9元/瓦的水平,这样的组件价格已近腰斩。

图说:光伏组件价格走势(单位:元/W)

到了12月中旬,在某集中采购中,综合单价最低的组件报价仅为0.891元/W,跌破0.9元的大关,价格呈现没有最低只有更低趋势。业内人士表示,明年跌破0.8元/瓦也不无可能。

据了解,目前全球组件库存约120-130GW,欧洲库存约60-70GW,美国约20GW,其余的库存基本都在国内。如此庞大的库存规模,很难支撑组件价格走高。

光伏产业链一连串降价给制造端带来利润压缩也体现在业绩报表上。

分季度来看,2023年69家A股光伏公司在Q1、Q2、Q3分别实现营业总收入同比增长37.93%、20.62%和7.65%,对应归属于上市公司股东的净利润同比增长61.97%、7.38%和-24.64%。

03

2024:光伏投资逻辑改变

此前提到近几年光伏在装机量上突飞猛进,创历史新高。从全球来看,我国光伏新增装机量已经连续9年占比超过25%,是最大的光伏市场。

然而,光伏装机量的提升,却也带来了麻烦。

据国家能源局数据,今年上半年我国光伏新增装机7842.3万千瓦,其中,分布式新增装机4096.3万千瓦,占比52.2%。猛涨的分布式装机量,令各地始料不及,电网消纳能力成为分布式光伏发展的“卡脖子”问题。

据山东、黑龙江、浙江、福建、广东和河南6试点省份的分布式光伏接网承载力情况评估情况显示,共有58个地区可新增开放容量为零。辽宁、山东、河北、湖南和黑龙江等地在2023年纷纷出台分布式光伏暂停并网政策。

除了电网难以消纳大量增长的电量,更为头疼的是,分布式光伏点多、面广、量大且随机性和波动性强,容易对电网的安全稳定造成严重影响。

基于此,光伏强制配储政策和分时电价也随之而来,前者将加大光伏电站建设的成本,后者则会降低光伏发电的收益。

以湖北省在2023年11月发布的征求工商业分时电价机制的通知来看,此次湖北计划在白天增加了一个长达5小时的低谷时段,而该时段之前为高峰时段。

要知道,中午时间段是光伏电站发电最高的时候。如果在这个时间段执行低谷电价,会导致工商业光伏电站收益明显下降。

这不仅会影响盈利,还会在一定程度上抑制工商业分布式光伏的建设、投资热情,甚至已经洽谈的光伏投资、开发及施工也会面临搁置的问题。

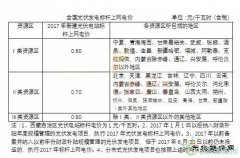

除此以外,2023年底,多个省市还发布2024年光伏发电上网电价大幅度下调政策。一系列政策出台,再一次给光伏行业敲响了警钟。

这将要求光伏企业正视这些问题,不能仅仅局限在光伏发电侧,也要重视电网侧。在这其中,新型电力系统恰恰是关键,2024可能将成为光伏企业投资关注的重点之一。

(编辑:韩语) |

布尔津执法大队顺利完

布尔津执法大队顺利完 光伏龙头无惧波段调整

光伏龙头无惧波段调整