接连“废标”!这是啥信号?

|

近期,多个垃圾焚烧项目因有效投标人不足3家,出现废标情况。这是偶发还是必然?是否释放出行业发展中的一些信号?记者多方采访专家,对此进行解读。

贫困、偏远、中西部——“废标”项目有哪些特点?

“赫章那地方比较落后。”

“这几个废标的项目,有两个项目我们企业都参与过前期调研,但最终还是放弃投标了。”

在记者采访的过程中,大多数企业对这几个废标的项目都不看好。到底是什么项目,让企业“望而却步”呢?

先从最近的说起。

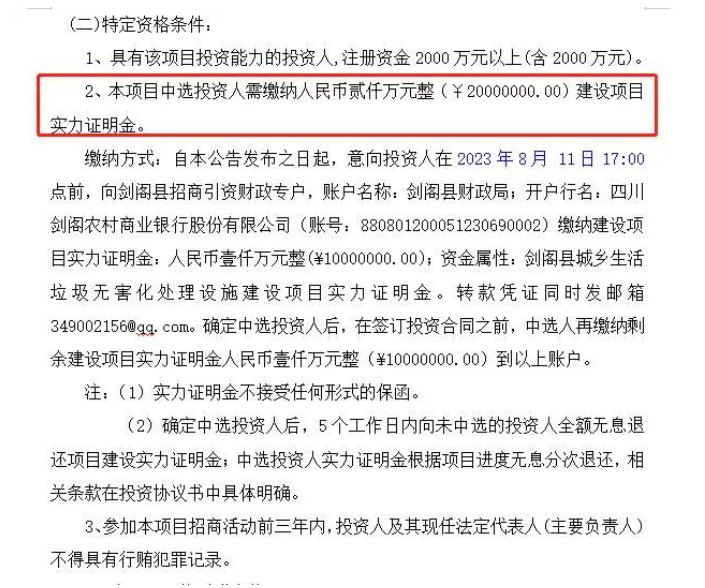

8月16日,四川省广元市剑阁县城乡生活垃圾无害化处理设施建设项目(第三次)终止,项目终止原因为“截止报名时间内报名投资人(供应商)中,无有效响应招商公告(二)特定资格条件‘2点’要求的投资人(供应商)”。

这“2点”要求是什么呢?——“本项目中选投资人需缴纳人民币贰仟万元整(¥20000000.00)建设项目实力证明金。”

此外,8月3日,贵州省毕节市赫章县生活垃圾焚烧发电项目特许经营权招标发布废标公告,此项目对招标文件作实质响应的供应商不足3家,作废标处理。

7月26日,陕西省韩城市静脉产业园生活垃圾焚烧热电联产协同处置项目特许经营权招标因递交文件的资格预审申请人不足3家而失败。

7月17日,贵州省贵阳市东部循环经济产业园生活垃圾焚烧发电特许经营项目因对招标文件作实质响应的有效投标人不足3家而废标。

7月13日,黑龙江省尚志市生活垃圾焚烧发电特许经营项目社会资本招标因投标人不满足3家,不符合法定开标条件而废标。

接连废标的局面和前几年垃圾焚烧发电项目大干快上、垃圾焚烧处理能力与日俱增的发展形成鲜明对比。

记者注意到,这些项目主要分布在四川、贵州、陕西、黑龙江等地方,经济实力相对落后。特别是赫章县乃贵州省2020年脱贫摘帽的最后9个深度贫困县之一。

为什么废标项目大多在我国中西部或者东北地区?

“废标项目大多在经济欠发达地区,北京、上海肯定不会出现这种情况。以前大家是普遍乐观的,现在预期发生了变化。原来资本市场融资容易,但现在都比较谨慎。”中国城市建设研究院有限公司徐海云总工程师告诉本报记者。

中科环保董事长栗博进一步解释:“目前,北上广深等大城市已经几乎没有新项目,一些大城市的部分垃圾焚烧发电企业产能过剩问题比较凸显。”

大多数子公司分布在我国中西部地区的城发环保能源副总经理王振宇告诉记者:“我国东部地区的垃圾焚烧发电行业发展较为完善,不需要引入新的项目。过去10年是我国生活垃圾焚烧发电行业发展的黄金十年,但红利大部分在东部地区,这和人口分布、经济发展水平等密切相关。目前,东部沿海发达区域的生活垃圾焚烧比例已经达到80%以上,但中部区域,如山西、湖南、湖北等地与东部地区相比还有明显差距。西部地区更是如此。行业的发展有自东向西区域轮动的特点。”

王振宇进一步介绍说,东部地区“无需废标”,也“无标可废”。而中西部地区为生活垃圾无害化处理的需求提供了一定市场空间,但因为多种因素,废标的这些项目对企业而言缺乏吸引力。

这些项目为什么废标?

中华环保联合会废弃物发电专委会秘书长郭云高告诉本报记者:“接连废标对整个行业来说是一个信号,并非偶发。未来垃圾焚烧,尤其是县域垃圾焚烧项目招标中,这种现象会比较普遍。其中的原因,一是鼓励支持的产业政策退出,导致资本市场对行业不看好。二是春江水暖鸭先知,企业预期发生改变。以前不管项目好坏,企业都抢,说明企业大都看好这一行业。而现在对于许多项目,企业都不投资了,企业预期低是多方面因素导致的,包括产业政策退出、我国垃圾焚烧发电行业整体产能供大于求、项目运营遇到困难等。这些困难包括应收账款问题、环保提标不提价等。”

业内人士告诉记者,我国垃圾焚烧发电行业之所以过去10年取得长足的发展,主要是因为国家进行了很好的政策引领,国家补贴、省级补贴起到有力的推动作用。但自2022年以来,政策层面发生了急剧变化。国补退坡以后,垃圾焚烧发电行业完全依赖地方政府对于补贴的承诺或者电费。国补退坡对于我国中西部地区环保行业的发展带来强烈冲击。中西部地区地方财政支持力度较小,对环保行业的扶持有时是“心有余而力不足”。

王振宇说:“企业对未来期望值比较低。中西部地区电价也较低,如果没有政府的补贴承诺,完全依靠电费,垃圾焚烧电厂很难生存。比如陕西省、内蒙古自治区、新疆维吾尔自治区等地的电价普遍为每千瓦时约0.2—0.3元,和广东省相比,每千瓦时电相差0.2元;和江苏省相比,每千瓦时电相差约0.1元。中西部垃圾焚烧发电企业单靠电费无法维持正常运转。因此,中西部地区出现大量废标是政策导向下的一种必然现象,是今年才出现的一种现象。如果政策进一步收紧,以后废标现象会更加严重。”

与此同时,应收账款如“滚雪球”般增长让企业吃不消。一位不愿具名的环保上市公司财务总监接受《环境经济》记者采访时坦言:“应收账款就是企业的命。”“表面看有收入,但指不定哪天就成了坏账。现金流至关重要,毕竟很多上市公司倒就倒在资金链断裂上。”

王振宇告诉记者,截至今年6月30日,城发环保能源的应收账款已达十多亿元。

梳理垃圾焚烧发电企业的2023年半年报可以发现,被应收账款所困的企业还有不少。

截至今年6月30日,瀚蓝环境的应收账款达35.26亿元。瀚蓝环境相关负责人表示,未来将“持续加强与各个地方政府客户的沟通,加强应收账款管理和催收工作”。

世茂能源截至报告期末,应收账款约为8535万元。作为一家规模较小的公司,其上半年归属上市公司股东的净利润才9960万元。8000多万元的应收账款对其不是小数目。

伟明环保在报告期末的应收账款较上年期末增长97.18%,达19.56亿元。

可见,应收账款依旧是压在企业头上的一座大山,也会让企业在投资时更加谨慎。

此外,企业担心项目规模规划大,但实际运行时远达不到规划的垃圾量,即出现“吃不饱”现象。栗博说:“个别项目超前规划、产能过剩问题比较严重。像有的县生活垃圾焚烧发电项目规划产能为500吨/日,实际上垃圾量可能只有一半。如果缺口比较大,对项目的经济效益和稳定运行是非常不利的。”

(编辑:韩语) |

奋进的力量之源

奋进的力量之源