行业老大已华丽转身 煤电企业争斗十几年后迎来一体化?

|

8月28日,市场等来了重磅消息:神华集团有限责任公司与中国国电集团公司两家央企合并重组新成立国家能源投资集团,位列国资委直属央企第22名。它将以超1.8万亿元的资产和2.2万亿的发电装机规模,跃升成为全世界装机容量最大的电力公司,以及全世界煤炭产销量最高的上市公司。

据国资委企业改革局局长白英姿介绍,央企强强联合,减少无序竞争和同质化经营,更好发挥协同效应,与此同时,重组后的国家能源投资集团,在多个领域当属全球第一,成为具有较强竞争力的综合性能源集团。

更富戏剧性的是,煤炭和电力,这两个此前互相博弈,在煤炭价格波动中不断上下变换位置的行业,此刻却都面临产能严重过剩,并被列为供给侧改革的重点。“去产能、供给侧改革,这是本轮国企改革的最重要主线。”国家行政学院决策咨询部副主任王小广教授说。

作为在中国电力领域整合潮中诞生的首个能源巨无霸,“中国神电”的落地,在一定程度上终结了煤电博弈,并由此拉开煤电一体化的整合大幕。未来,或许将有越来越多的来自这两个行业的企业融合为一体。

“合并是趋势,未来可能会有其他的巨头合并。”东北某地方安监局负责人王明如是表示。

过山车上的煤炭

进入9月,东北某些地区已经需要穿上长衣长裤,气温继续下降两个月,就正式进入供暖季节,各种供热锅炉旁将堆起煤山。据辽宁省政协委员王庆林透露的数据,辽宁省90%的供暖依赖燃烧煤炭,全省煤炭消耗中,有一半是用在供暖方面。

此外,根据国家的政策,2017年7月1日之后,开始禁止省级政府批准的二类口岸经营煤炭进口业务,实质上限制煤炭进口。

对国内的煤炭行业来说,这些都是好消息。从全国来看,在10年前,从矿井中挖出的煤炭,运到钢铁厂用来冶炼钢铁的比例为18%左右,目前依然维持在12%,另外有12%被用到建材行业,最大头的50%被运到火电厂发电。而全国发出的电力,有60%用到了重工业,因此,伴随着2000年以来,国内在房地产、基建等领域固定资产投资的突飞猛进,全国煤炭行业总产量从2002年的11亿吨迅速增长到2009年的近30亿吨。

叠加了2008年的严冬南方冰雪灾害,国内煤炭价格创出了历史最高。那时候,秦皇岛中转5500大卡山西优混动力煤,最高平仓价达到每吨1010元,相比2005年400元左右的价格上涨了2倍多。

那个时代被业内称为煤炭行业的“黄金十年”。各个证券公司组织的策略会上,煤炭行业分析师往往是最受追捧的明星,煤炭行业专场的会议室每次都会被人群挤满。“数钱用秤称,装钱用麻袋,扫煤灰买悍马”,媒体不断挖掘出“山西煤老板”的故事让人瞠目结舌。

神华集团恰好赶上了煤炭行业黄金十年的起点。1995年,神华集团经国务院批准成立。2001年,黄骅港建成投产,标志神华集团一期工程完成,涵盖煤炭生产、铁路、港口的神华集团终于正式形成。

神华集团是国家为了开采神府煤田而建立。位于陕西省北部靠近内蒙古的这片区域,是世界七大煤田之一,储量235亿吨,为全国的15%,相当于50个大同矿区,出产的煤炭热值可达5500大卡,质量上乘,且都为露天矿,易于开采。神华集团在这里采用了最先进的开采技术和机械化装备,使神东矿区成为世界上生产效率最高的矿区之一,每吨开采成本仅为100元左右,而国内同行都要达到300元左右。

除此之外,“神华集团煤电路港航的模式,不仅在国内是第一个,全世界也是没有过的。”原国家煤炭部部长、神华集团董事长肖寒此前在接受《能源》杂志采访时回忆说。

由于神华集团旗下拥有神朔铁路、朔黄-黄万铁路的全部或部分股权,因此,从神府煤田挖掘出的煤炭,可以立刻装上专用火车,从陕西穿越山西、河北的800多公里距离,直接抵达河北省黄骅港,装船下水运输到需要的地方。

神华集团的煤炭产量,从2001年的4000万吨,增加到最高峰2013年的3.18亿吨,占到全国总产量的6%左右,是中国乃至全球第一大煤炭上市公司。另一方面,由神华集团控股并运营的铁路里程约为2155公里,除了拥有黄骅、天津、珠海3个煤码头,还拥有220万载重吨的航运船队。

价格涨跌,生死之别。国内煤炭价格在2011-2012年前后从高位盘整之后快速下挫,在2015年进一步下挫。从800元跌到500元,再到350元,秦皇岛中转5500大卡山西优混动力煤价格跌回到了十年前的低位。

影响在财报上亦逐渐显现。中国神华煤炭板块的毛利率从2009年的37%下降到2015年的16%,煤炭产量从最高峰的3.18亿吨下降到2015年的2.8亿吨,煤炭板块的经营收益则从最高的460亿元,下降到2015年的49.3亿元。

神华集团神东矿区

当时,整个行业都沉浸在压抑的气氛中。据中国煤炭协会统计,在2015年,煤炭行业亏损面已经超过八成,上市的煤炭公司包括国投新集、神火股份、煤气化和山煤国际等,而连续亏损两年将面临被ST的风险;神华集团下属某公司管理层集体降薪的幅度高达40%,全体员工工资下调幅度为10%。另据央视报道,由于停工停产,煤炭行业失业待业人员超过10万人。

2016年2月,国务院公布煤炭化解过剩产能实现脱困发展指导意见,指出要从2016年开始用3-5年时间,退出煤炭产能5亿吨左右,减量重组5亿吨左右。与此同时,要求全国所有煤矿必须按照全年作业时间不超过276个工作日,以控制产能。

同年5月,全国25个产煤省(区市)及新疆建设兵团签订目标责任书,共去煤炭产能8亿吨左右,涉及职工150万人。

根据中国煤炭工业协会副会长姜智敏2017年1月透露的数据,2016年全国煤炭行业实际去产能约为3亿吨,2017年去产能将少于2.5亿吨。“市场自然的力量淘汰了很多煤矿,价格下跌得厉害,煤炭卖不出去,很多企业资金链断裂了,早就维持不住了。”王明说。

终于,煤炭价格在2016年下半年迎来显著反弹。秦皇岛中转5500大卡山西优混动力煤价格,从400元左右上涨到2016年底的700元左右,之后短暂下滑,继而又继续反弹。

不过,按照王明的说法,虽然价格上涨了,但关停的煤矿很难复产,“国家政策压的力度很大,也需要走很多繁琐的手续,从评估、公告、上报再到审计,几乎是不可能”。

根据中国神华2016年年报,2016年公司煤炭平均销售价格,从每吨293元上涨到317元,煤炭产量也终于扭转了几年以来的下滑,从2015年的2.8亿吨上升到2016年的2.898亿吨。

而根据中国神华的2017年半年报,2017年上半年公司煤炭销售均价进一步上升到每吨425元,公司预计前三季度净利润同比增幅超过100%。

煤电关系反转

在煤炭行业的黄金十年里,电力企业似乎总是处于下风。

2004年的全国煤炭订货会,由于双方价格谈不拢,谈判拖到了2005年都还没结果,直到发改委发文,强制限定电煤价格涨幅不得超过8%,此后的2008年、2010年、2011年订货会谈判时,发改委都不得不作出类似的干预措施。

2008年的福州煤炭订货会,煤电双方的买卖报价,差价达到150元,历经5天的谈判,最终五大发电集团没有签订任何合同;2011年昆明煤炭订货会同样焦灼,电力企业签好合同,还要保证兑现,还要保证热量值,据媒体报道,实际工作中,有的电力企业只能拿到合同数量的一半,甚至拿到煤炭等质量不行造成停机。

“全国煤炭订货会是由国家组织的,把主要的煤炭生产企业,与电力、钢铁这些用煤大户组织起来,针对量、价进行谈判撮合。最早是计划经济的产物,有时国家领导人都会出席,以协调价格矛盾,后来慢慢放开,有了计划煤、市场煤的区别,再后来就是随行就市了。”王明表示。

但2012年以来煤炭价格的下跌,让煤电的关系发生了戏剧性的逆转。在煤炭行业被压抑气氛笼罩的2015年,我国电力行业利润却创下了2002年电改以来的13年的最高值。其中,大唐集团全年实现利润171亿元,是组建以来最高的;而国电集团利润则达到227亿元,首次突破200亿元大关。

燃煤发电厂的建设开始大跃进。2014年,环保部将火电站、热电站、国家高速公路等项目环评审批权下放到省级,不出3个月,山西省环保厅批准的燃煤发电新建项目数量就达到21个,相比起来,环保部2013年审批的火电项目数量仅为41个。

2015年上半年,我国火电项目投产2343万千瓦,同比增长55%,到了2016年初,已发路条就达到2亿千瓦,核准在建的火电项目规模达到1.9亿千瓦。

从全国来看,火电装机已经严重过剩。截至2016年底,我国总装机容量达到15.67亿千瓦,其中火电装机10.4亿千瓦,同比增速依然高达7.1%。相比起来,同期我国全社会用电量为53847亿千瓦时,同比增速仅为4.96%。

拉长时间来看,情况更不容乐观。全社会用电量增速,在2013年下半年短暂达到8%的增速之后便一路下滑,在2015年下半年降至最低的1%左右,2016年才缓慢爬升回到5%左右。而2013年以来,我国发电装机容量同比增速却始终维持在8%-10%。

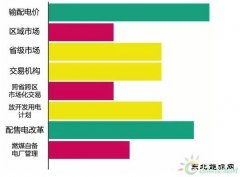

恰好在这个阶段,电力市场改革如约而至。2015年初,国务院发布了关于进一步深化电力体制改革的若干意见(9号文),此后,国家发改委、国家能源局印发了一系列配套文件,推进改革的实施。

国家发改委价格司巡视员张满英表示,2016年电力市场化交易比例已经达到22.25%,预计2017年底,电网销售电量的35%都将变为市场化的交易模式,根据电力发展“十三五”规划,2020年将全面启动现货交易市场。

电力市场供大于求背景下的市场化改革,带来最直接的冲击就是电价下降。据统计,2016年各大电力企业上网电价的下降幅度分别为:华能国际11.69%,华电国际11.22%,国电电力7.97%,大唐发电7.56%。

于是,在煤炭价格触底反弹的2016年,煤电的关系再一次戏剧性逆转。

2016年,大唐发电(601991)归属母公司净利润为亏损26亿元,前一年为盈利28亿元,大唐发电在火电厂扩建浪潮中表现积极;华电国际(600027)归属母公司的净利润则从2015年的77亿元下降到2016年的33亿元,到了2017年半年报进一步变为亏损2亿元。据统计,2016年前三季度,山西全省火电企业利润同比减少37.87亿元。

煤电一体化破冰

“煤电联营并不是新概念,神华集团在行业最惨的时候还能盈利,就是靠的这个,电力企业为了不受制于煤炭,也在布局煤炭矿区。”王明表示。

2015年,神华集团电力总装机容量达到7861万千瓦,仅次于中国五大发电集团,2016年,华能集团、华电集团、国电集团、大唐集团、国家电投的装机容量分别为:1.66亿、1.43亿、1.42亿、1.3亿、1.17亿千瓦。

但不同的是,神华集团燃煤机组的煤炭自给率达到80%左右。“旗下煤矿卖给关联电厂的煤炭价格或许低,煤矿分公司利润少一些,但电厂分公司的利润就多了,汇总到母公司合并报表,内部核销之后,利润还能留在自己体内。”王明说。

恰是凭借这样的组合,在全行业大面积亏损的2015年,中国神华归属母公司净利润依然能维持在161亿元的规模,体现了较强的抗周期能力。

相比起来,电力集团在煤炭行业的布局略显逊色。2016年,华能、华电、国电集团的煤炭产量分别为:6214万吨、4593万吨、5872万吨。

根据公告,神华集团与国电集团合并之后,新公司国家能源投资集团的总装机容量可达到2.2亿千瓦时,跃升为全国最大的电力集团,也将成为全世界最大的电力集团。相比起来,世界巨头法国电力公司2016年装机容量为1.37亿千瓦,意大利国家电力公司总装机容量为0.83亿千瓦。

但不同的是,法国电力公司的火电发电量占比仅为3.5%,更多是依赖核电,占比达到84%,此外水电占比12.5%。

神华集团的电力资产中,95%以上是火电。但显然,新能源才是未来时代的主角。多年以来,我国火电装机容量占比,已经从80%下降到64%,煤炭目前在我国能源消费中占比高达66%。根据“十三五”规划,到2020年要把这个数字下降到60%之下,非化石能源比重提高到15%之上。

而国电集团恰好是全国乃至全世界风电投产最多的企业。2016年,国电集团的风电装机容量上升到2583万千瓦。根据“十三五”规划,到2020年,我国风电装机容量要从目前的1.5亿千瓦增加到2.2亿千瓦。

神华集团合并前煤炭内部销售比例为30%,合并之后这个比例将提高到50%-60%。“神华集团以后肯定优先供应国电的冬季用煤,这或许会导致第三方买不到煤了,现在市场比较紧俏。”王明预测。

“穷则变,变则通。联合重组变大变强,也可以更好地参与国际竞争。”国家发改委国际合作中心首席经济学家、盘古智库学术委员万喆如是评价两家企业的合并。

(编辑:东北亚) |

重磅呈现 | 37家风电

重磅呈现 | 37家风电 新能源汽车未来如何发

新能源汽车未来如何发