上下游两头承压,光伏中游企业因何能交出漂亮的中报成绩单

|

这场“击鼓传花”的游戏中,组件厂商很难完全将上游硅片的价格上涨压力完全传导给下游

一则总金额超5亿美元的诉讼与仲裁公告,让两家千亿市值的光伏组件巨头成为资本市场热点。两家公司皆因下游光伏组件销售问题,天合光能(688599.SH)被诉赔偿约2亿美元,而晶科能源(688223.SH)在一场仲裁案件中涉及了3.26亿美元的纠纷。

对于光伏中游组件厂来说,烦心的远不止诉讼案件,上游原材料这场看起来远没有尽头的涨价潮,同样蚕食着他们的盈利能力。

两头承压的光伏中游组件厂和电池片厂家,看上去却并没有“慌了神”,今年中报业绩反而纷纷预喜。

其中天合光能预计2022上半年公司扣非后归母净利润为10.47亿元至13.01亿元之间,同比增长79.29%至122.72%;爱旭股份(600732.SH)上半年实现归母净利润5.96亿元,而去年同期为-2376万元,扭亏为盈。

晶科能源虽然没有发布中期业绩预告,但公司在7月27日一场投资者调研活动中表示,在全球需求旺盛和供应链价格上升的情况下,近期组件签单价格较年初整体呈现上升趋势;虽然二季度行业一定程度上受疫情和供应链价格影响,但公司经营基本面呈改善趋势。

在诸多业内人士看来,下游需求、特别是海外市场需求旺盛,以及能够将上游涨价压力传导给下游市场,是光伏中游企业取得不错中期业绩的主要原因。

不过隐患仍然存在,一旦欧美等国开始保护设置政策壁垒或需求减力,中游光伏厂商出货势必受阻。

此外,近期曝光的一系列组件厂商停产的消息说明,中游承接上游涨价压力的能力也是有限度的。

应对上游涨价,光伏中游企业开启降本增效

排排网旗下融智投资研究员彭荣辉对记者表示,光伏组件厂业绩好的原因是多方面的,首先是下游需求旺盛,国内外装机量都大幅增长,相关企业产能和出货量大增。虽然上游涨价,但中下游也有提价传导涨价压力,同时也与中下游降本增效手段较多有关,包括一体化、大尺寸、N型等等。

记者梳理公开资料发现,多家光伏组件厂的确都在进行降本增效的技术革新。

晶科能源在7月27日投资者调研活动中表示,公司年初投产的16GW大尺寸TOPCon电池产能已于二季度满产,关键指标均符合预期。后续尖山二期11GW和合肥二期 8GW产能已在建设中,并将有更高的提效降本目标。

为了进一步提高产品产能,晶科能源以25.32亿元资金,新建生产车间,购置生产设备及相应的辅助配套设施等,形成具备年产5GW切片、6GW高效电池生产能力。

爱旭股份表示,2022上半年公司实现了PERC电池出货量16.5GW,同比增长94%,大尺寸电池出货占比持续提升,上半年大尺寸电池平均出货占比达80%以上。截至6月30日,公司原有约10GW 166mm电池产能已全部改造为182mm大尺寸电池产能,大尺寸电池产能达到公司总产能的95%以上。

爱旭股份认为,产能利用率提升可以应对上游原材料价格上涨所带来的不利影响。

而天合光能表示,由于全球化品牌和渠道优势,公司2022上半年光伏组件出货量和销售收入较去年同期有较大幅度增长。报告期,210大尺寸高功率组件光伏产品销售占比相比去年同期大幅提高,使得公司经营业绩较去年同期有大幅提升。

一位股权机构合伙人对记者表示,天合光能属于细分领域的老大,这种企业在行业内是“有定价权”的。

不过,一位私募基金经理却表示,中游光伏组件生产厂商之所以交出一份不错的中报业绩,和企业宣传的“降本增效”没有太大关系,主要还是海外对于组件的需求“太旺盛了”。

然而数据却不支持上述基金经理的表态,从毛利率来看,光伏组件厂和电池片厂家成本的确在降低。爱旭股份2022年二季度毛利率为9.28%,相较于一季度的7.44%有所好转。

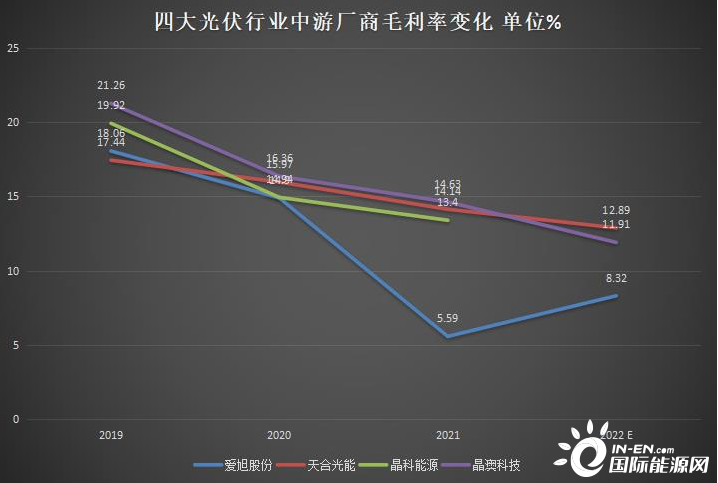

要知道,此前爱旭股份的毛利润率水平处于逐年降低的态势。通联数据显示,公司2019年毛利率高达18.06%。2020年、2021年毛利率分别为14.90%和5.59%。

中游缓解压力两大法宝:将涨价压力传递给下游,布局原料端

巨丰投顾高级投资顾问赵玲对记者表示,光伏产业链中游企业之所以能在2022年中实现利润不同程度的大幅增长,主要原因在于可以将上游的材料涨价通过提价的方式传递给下游市场。

巨丰投顾高级投资顾问侯贤平表示,爱旭、天合光能、隆基绿能等产业链中游公司业绩预喜,一方面在于新技术,HJT、Topcon这些渗透率的提升,另一方面在于产业链盈利结构性的转移。光伏电池片虽然是受上游硅料涨价驱动,但是自身能连续涨价,说明当前溢价能力还行,侧面反应出下游需求还不错。

根据国盛证券数据,在产业链价格持续走高的背景下,7月份组件新单报价已经上调至 1.95元~2元/w的水平,当前仅国内分布式项目,及海外项目正常出货,国内地面电站项目交付和装机节奏或被推迟。

但事实上,在这场“击鼓传花”的游戏中,组件厂商很难完全将上游硅片的价格上涨压力完全传导给下游光伏电站投资企业。

根据CPIA数据,目前组件成本约占光伏系统投资成本的46%,占比将近一半,在平价上网的背景下,供给端成本的冲击势必会蚕食产业收益,虽然中短期来看光伏产业成长确定性较强,但如果收益无法达到预期,装机动力或将受到一定影响。

一位业内人士表示,据他了解,目前不少光伏电站项目都在等组件价格降下来,不然“不敢开工”,账算不过来。

有分析预测,1.95元/W几乎是国内光伏下游投资企业能承受的价格极限。

中游组件涨价对于下游光伏电站影响到底有多大?我们还得用数据说话。

华银电力(600744.SH)曾在6月份宣布拟投资建设大唐华银冷水江市锡矿山重金属污染区光伏发电项目,该项目装机容量为200MW,首年利用小时数为1006小时, 总投资为108297万元,上网电价为0.45元/kWh。经测算,项目投资税前财务内部收益率(税前)7.06%,资本金内部收益率 8.23%,税前投资回收期就高达12.07年。

如果再加上财务费用、人工等一系列成本,回收期只会更长。

此外,爱旭股份、天合光能、晶科能源和晶澳科技从2019年开始不断下滑的毛利率,也说明行业成本传导不是那么顺畅。

给下游传导成本的力度是有限的,那么行业中游厂商只有进行业务一体化,更直白点说进军上游材料端,从而在产业内获得更多的定价权。

从数据层面分析,在产业链中布局更多环节,的确能在一定程度上对冲材料成本上涨带来的压力。

晶科能源、晶澳科技均先后布局了上游的硅片,而天合光能则通过“牵手”通威股份(600438.SH),共同布局产业链上下游一体化。

当原材料价格上涨挤压中游利润后,可以看到布局相对较广的天合光能、晶科能源和晶澳科技毛利率虽有一定程度下滑,但并未出现“断崖式跳水”,反观仅在电池片环节布局的爱旭股份,毛利率在2021年末直接下滑至个位数。

不过,后知后觉的爱旭股份于2022年也开始参与上游原料端了。

2022年3月,爱旭股份拟向广东高景增资2.5亿元,持有其2.12%股权。

广东高景主营光伏大尺寸硅片及硅棒的研发及生产,并计划在广东珠海建设50GW大尺寸单晶硅片项目,其中30GW产能已经投产。

光伏企业们资产负债率居高不下

总的来说,虽然上游原材料承压、下游面向海外销售时也因各种原因存在一定阻力,但光伏产业链中的电池厂商、组件厂商们还是顶住了压力,通过降本增效、以及进行更多业务布局的方式,在一定程度上缓解了各种压力。

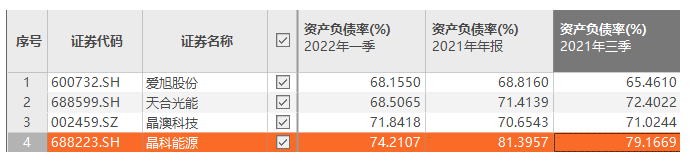

但布局更多业务、包括研发各种降本增效的新技术,意味着企业需要持续投入和大量募资。

举例而言,晶科能源7月28日宣布,拟发行不超过100亿元可转债,此次募集资金主要投向年产11GW高效电池生产线项目、晶科光伏制造有限公司年产8吉瓦高自动化光伏组件生产线项目、上饶市晶科光伏制造有限公司新倍增一期8GW高自动化组件项目、年产5GW太阳能组件及5GW太阳能电池生产线项目,以及补充流动资金。

侯贤平对记者表示,电池技术转型升级比较快,对于创新研发能力不足的公司,存在致命打击。

为了跟上行业整体进度,各大厂商不得已加入“内卷大军”持续砸钱。

数据来源:Choice终端

高投入之下,光伏各大中游厂商近些年来资产负债率持续居高不下。

年年岁岁花相似,岁岁年年人不同。这种因政策导向而导致热钱大量涌入,光伏行业瞬间起量的故事我们曾经已经见识过了。

近期媒体充斥着“每日优鲜解算”的消息,但谁还记得这家生鲜巨头被资本裹挟上市时的辉煌?

同样的道理,近些年在国家碳减排、绿色能源等一系列号召下,新能源、光伏企业们通过资本市场融资好像不是一件困难的事情,但资本最终总要有人来接盘的,“击鼓传花”的游戏也总有破裂的一天。分析人士认为,和互联网企业不同,那些在资本游戏中获胜的光伏企业们,不可能通过大幅提高电价的方式,将压力完完全全传递给下游消费者。

那么当炽热散去,谁会来收拾那“一地鸡毛”?

(编辑:韩语) |

承压前行 攻坚克难 上

承压前行 攻坚克难 上 还不了的情

还不了的情