组件价格重返2元时代!硅料价格上涨持续“压迫”光伏行业

|

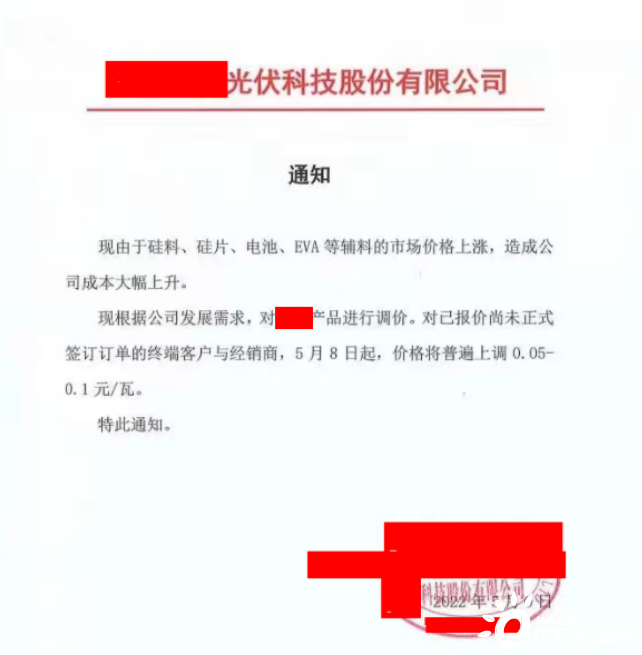

6日,某光伏企业发布组件涨价公告,公告称:由于硅料、硅片、电池、EVA等辅料的市场价格上涨,造成成本大幅上升。现根据公司发展需求,对公司产品进行调价。对已报价尚未正式签订订单的终端客户与经销商,5月8日起,价格将普遍上涨0.05-0.1元/W。

5月份,182、210尺寸组件更有超2元报价。国内前十大组件厂兆瓦级双面组件价格区间在1.96-2.01元,单面组件价格区间在1.92-1.97元。二线厂家在此基础上低3-5分,与4月组件均价相比有所上扬。

用于生产光伏产品的硅料,其供不应求的局面依然在延续

隆基股份董事会秘书办人士告诉记者,硅料价格一直处于高位,对整个行业来说都有一定的压力。去年以来,该公司主动降低了产能利用率。随着今年下半年硅料的逐步扩产,在硅片生产方面该公司也会继续采取谨慎经营的策略。

隆基股份是生产光伏硅片和组件的龙头企业,其在4月底发布的2021年年报中明确表示,由于光伏产业链制造环节发展不均衡,主要原材料出现阶段性紧缺,再叠加铝、铜等大宗商品涨价,行业开工率有所下降,产业链利润向上游转移。2021年该公司实现营业收入809.32亿元,同比增长48.27%;实现归属于上市公司股东的净利润90.86亿元,同比增长6.24%。

通威股份则是国内生产硅料的龙头企业,同时也生产光伏组件。其在4月底发布的2021年年报中则表示,近年来产业链各环节进行了积极的产能扩张,但上游硅料环节因技术门槛高、投资金额大、建设周期长,且2018-2020年产品价格长期低迷,扩产积极性远低于下游各环节,造成2021年产业链上下游供需错配,叠加大宗商品价格上涨、阶段性能耗管控、疫情等多重因素影响,年内产业链价格波动较大,各环节企业面临不同程度的经营压力。

从相关财务数字上看,生产硅料的通威股份利润增长要远远大于下游的硅片和组件企业。根据其年报数据,2021年通威股份营业收入634.91亿元,同比增长43.64%,实现归属于上市公司股东的净利润82.08亿元,同比增长127.50%。

通威股份董事会秘书办人士向记者表示,硅料是目前光伏产业各个环节里产能最小的一块,处于满产的状况。截止去年年底,该公司的产能为18万吨每年,今年年底将至少达到23万吨每年。

根据国家统计局于4月20日发布的1-3月份全国电力工业统计数据,截止3月底,全国太阳能发电装机容量为31855万千瓦,同比增长22.9%。

硅料价格上涨给整个行业带来压力

隆基股份人士对记者表示,去年硅料最高涨到了270元每公斤。前段时间稳定到了240到250元每公斤区间。然而,硅料价格最近又有些反弹。

根据中国有色金属工业协会硅业分会(以下简称“硅业分会”)于4月27日发布的数据,单晶复投料价格区间在25.2-26.0万元/吨,成交均价上涨至25.54万元/吨,周环比涨幅为0.83%。所谓单晶复投料,属于高纯多晶硅的一类。在硅料生产的过程中,把出炉的单晶料加工之后,就成了供下游使用的单晶复投料。

硅业分会介绍称,4月底各硅料企业陆续开始签订5月份长单,同时也有部分散单、急单以相对高价成交,硅料紧缺程度有增无减。虽然下游个别切片企业受疫情影响减产,但单晶拉棒生产基本正常,同时新增产能增量继续释放,因此硅料需求持续增加。而且硅料企业受疫情运输不畅影响,部分设备到厂时间延后,扩产增量不及预期。由于部分地区物流受限,导致硅料发货和到货时间延后,下游企业寻找非长期指定供货商临时加单情况增多。

硅料是硅片的原料,而硅片是下游电池组件的原料。隆基股份人士还告诉记者,随着硅料价格的上涨,硅片也会做出相应的调整。不过硅片的价格不完全取决于硅料的价格,也和下游组件厂商的需求相关。

4月27日,隆基股份在官网公布了最新的硅片价格,型号为M10的硅片价格从3月25日的6.7元涨到了目前的6.86元,M6硅片价格从5.55元上涨到了5.72元,G1硅片价格从5.35元上涨到了5.52元。(M10硅片:边长182mm、对角247mm;M6硅片:边长166mm、对角223mm;G1硅片:边长158.75mm、对角223mm)

根据硅业分会的数据,今年年初单晶复投料的均价为23.18万元/吨,之后开始一路小幅上涨。直到3月底,单晶复投料的均价一直保持在25万元/吨之下。4月6日,单晶复投料均价突破了25万元/吨。年初以来,单晶复投料的涨幅约为10.18%。

在此期间,隆基股份的硅片价格也在逐步上调中。比如,M10硅片在1月16日为6.15元,到2月22日涨到了6.5元,在3月7日涨至6.7元。从年初到目前,M10硅片、M6硅片以及G1硅片的涨幅分别为11.54%、11.07以及11.52%。

隆基股份人士告诉记者,硅料价格一直处于高位,不仅是对下游硅片生产的公司,对整个行业都会有一定压力,起到了抑制需求的效果。

隆基股份的年报显示,该公司的营业收入中90%以上来源于两大部分:太阳能组件及电池、硅片及硅棒。其中,太阳能组件及电池的毛利率为17.06%,比上年减少了3.47个百分点;硅片及硅棒毛利率为27.55%,比上年减少了2.81个百分点。光伏产品的原材料成本总共比上一年上涨了62.33%,包括经营规模扩大以及原材料价格上涨带来的影响。

通威股份的光伏业务则除了高纯晶硅,还包括太阳能电池组件。通威股份亦在年报中介绍,由于原材料硅片紧缺,全年价格涨幅较大,推高了电池企业的成本。据市场研究机构PVInfo link统计,到2021年底,166mm、182mm、210mm主流尺寸硅片均价较年初分别上涨55%、46%、46%,而相应尺寸的电池均价仅分别上涨22%,19%,16%。

光伏产业链的涨价也导致了光伏系统投资成本的上升。根据中国光伏行业协会的最新统计数据,我国地面光伏系统的初始全投资成本为4.15元/W左右,较2020年上涨0.16元/W,涨幅为4%。其中,组件约占投资成本的46%,占比较2020年上升约7个百分点。

硅料下游主动调整产能利用率

硅料的价格和产能也影响着下游产能的运用。隆基股份人士告诉记者,由于去年硅料供给紧张价格高涨,所以公司主动降低了产能利用率,目的是为了让硅料的供需回归健康水平。

根据隆基股份的年报,去年该公司单晶硅片产量为69.96GW,产能利用率为72.42%;单晶组件产量为38.69GW,产能利用率为68.48%。

“因光伏产业各环节产能在扩产过程中出现阶段性结构失衡,上游硅料供给紧张,价格大幅上涨,公司根据市场情况调整生产计划,硅片和组件产能利用率均较2020年度下降。”隆基股份表示。

而通威股份人士告诉记者,由于硅料是光伏产业各个环节里产能最小的一块,所以也是开工率最高的一个环节,去年以来基本都是处于满产的状况。该公司高纯晶硅截止去年年底的产能是18万吨每年,而到今年年底至少会达到23万吨每年。相比去年,今年供给端肯定会有所改善,下半年多家硅料厂家的新项目都有产能释放。

根据通威股份年报介绍,2021年该公司各生产基地均满负荷运行,保持满产满销。全年实现销量10.77万吨,较上年增长24.30%。目前在建项目产能合计17万吨,其中包头二期5万吨项目预计2022年投产,乐山三期12万吨项目预计2023年投产,届时公司产能规模将达到35万吨每年。

据硅业分会统计,4月份国内多晶硅产量约5.80万吨,环比增加6.2%,增量主要集中在四川永祥股份有限公司(通威股份的子公司)、协鑫科技(03800.HK)、新疆大全新能源股份有限公司等企业的扩产释放量。同期海外企业受检修和疫情影响,国内进口量预计在0.6万吨。因此4月份国内硅料总供应量约6.4万吨,与24GW左右硅片产量对应的硅料需求相比,略显不足。

硅业分会表示,根据5月份国内外硅料和硅片企业最新生产运行计划,硅料供应和需求均有增量且高于预期,分别将达到6.7-6.8万吨(包括产量、进口)和7-7.2万吨,总体供应仍小于需求。另外,下游硅片环节同样受疫情影响,存在阶段性供应紧缺的情况,支撑其价格超越历史高位延续涨势。

“因此从硅料本环节的市场供需和下游价格对原料成本接受度两方面综合判断,短期内硅料价格仍将延续目前走势。”硅业分会称。

不过,硅料供不应求的表面下却隐藏着风险。通威股份人士向记者表示,硅料的直接下游是硅片,目前硅料和硅片的供需关系决定了价格。因此,硅料高涨的原因是因为硅片产能远远大于硅料产能。从硅料到太阳能终端装机还有三个环节,分别是硅片、电池、组件,这三个环节的扩产导致了硅料价格上涨。但是,如果从太阳能终端装机需求来看,硅料的产能实际上是匹配的,目前已经基本可以满足终端的需求了。

硅业分会在3月份的报告中也表示,长期来看,硅料的供应存在供过于求的风险。目前公布新建、拟建项目的新进企业已有16家(超过目前现有在产企业数量13家),规划产能共计超过170万吨/年,若包括现有在产企业扩产产能,总增量将达到350万吨/年左右。然而2025年终端需求乐观预计400GW,硅料需求量约150万吨。扩建产能增量明显大于需求增量。

目前隆基股份的硅片产能还在扩产中,位于云南省楚雄市的年产20GW单晶硅片项目已经部分投产,其余的产能将陆续释放。不过隆基股份人士告诉记者,面对硅料产能的变动,目前该公司在硅片生产方面还是会继续保持谨慎的经营策略。

“下半年预计有大量的硅料产能释放出来,目前还需要观察一段时间。”该人士说。

(编辑:韩语) |

国内煤炭价格回落 供

国内煤炭价格回落 供